今年も年末に向けて税制改正の話が話題になってきました。日経新聞では自民党税制調査会でサラリーマンの給与所得控除見直しが議論されるというニュースが出ています。

給与所得控除は会社員が概算で一定額を給与収入から差し引く仕組み。実際にかかった経費を差し引く自営業者に比べ控除額が過大で不公平との指摘がある。副業やフリーランスとして働く人が増え、自営業者のうちシステムエンジニアなど企業に雇用される労働者に近い人は3割程度にまで拡大した。会社員中心の税制は時代遅れになりつつある。

給与所得控除の是非は様々な意見がある所ですが、私のような仕入や設備投資の無い仕事の場合、売上から差し引く原価はほとんど無いので、売上収入=課税所得になるケースが多いです。

よくあるのは、会社を作って自分に給料を出すことで、この給与所得控除の恩恵を受けるケースです(私も今年から会社にしました)。ただし、会社を作る手続きや税金以外のコストなどもあるので、なかなか判断が難しいことが多いですが。

会社を作る以外にもフリーランスが節税しながらお金を蓄える方法はいくつかあります。昨日のブログで書いた医療費控除やセルフメディケーション税制も(金額は少ないですが)節税する手段の一つです。

同業と話をしていると、どんな節税をしているのか話題になることも多いので、今日は私が自分で利用したことのある節税対策について書いてみます。

※ご注意※ 本記事は私個人の経験に基づいた内容であり、個々人の税務申告での取り扱いを保証するものではありません。本記事を参考に税務申告される際は、税務署や税理士などの専門家にご相談のうえ、自己の責任にて行ってください。

私が利用したことのある節税の制度について

節税の話になると、決算前に車を買うとかパソコンを買い替えるとか、税金を払うくらいならお金を使ってしまう方法を取りたくなります。自分も決算前は財布の紐が緩みがちになるのですが、経費を使う節税は結果的にお金が溜まらないので、ここでは最終的にお金が残る節税方法で、私が実際に利用したことのあるものを説明します。

- 青色申告する

- 小規模企業共済に入る

- 個人型確定拠出年金(iDeCo)に入る

- 国民年金の追納をする

- 経営セーフティ共済に入る

1.青色申告する

現在は会社を設立したのでこの控除は受けていないのですが、個人事業の申告は毎回青色申告による特別控除を受けていました。聞いたことがある人も多いと思いますが、国税庁のサイトで改めて確認すると、次のように書かれています。

不動産所得又は事業所得を生ずべき事業を営んでいる青色申告者で、これらの所得に係る取引を正規の簿記の原則、(一般的には複式簿記)により記帳し、その記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付して法定申告期限内に提出している場合には、原則としてこれらの所得を通じて最高65万円を控除することとされています。

複式簿記で事業の記帳を行う場合は、65万円が事業所得から控除されます。

控除というのは経費と同じように収入から差し引かれる金額ですので、何にも無いところからいきなり65万円分の経費が出てくるのと同じです。フリーランスにとってはかなり大きいメリットなので、これはまず初めにやっておくべき。

複式簿記での記帳が条件なので、ハードルを感じてやっていないという人の話もよく聞きますが、最近の会計ソフトは簿記を知らなくても利用できるように作られていますので、実はハードルはさほど高くありません。

利用するためには、事業を始める際に開業届と合わせて青色申告をする届けを出す必要があります。正確には提出の期限などがありますので、具体的な相談をしたい人は税務署や税理士さんに確認してみてください。

2.小規模企業共済に入る

小規模企業共済は独立行政法人中小企業基盤整備機構が運営している小規模企業の経営者向け退職金制度です。掛け金を毎月積み立てておいて、将来事業をやめたときや会社の代表を退いた時にお金が返ってくるという制度。

つまり、掛けるときにはいったんお金を払う必要があります。

なぜこれが節税になるのかというと、掛け金の支払い額が全額所得控除になるからです。

掛金は加入後も増減可能、全額が所得控除

月々の掛金は1,000~70,000円まで500円単位で自由に設定が可能で、加入後も増額・減額できます。確定申告の際は、その全額を課税対象所得から控除できるため、高い節税効果があります。

掛金月額は最大7万円なので、マックスの金額を12ヶ月支払うと7×12=84万円が所得から控除されます。

いったん84万円を懐から出す必要がありますが、将来事業をやめたとき65歳以上になった際お金を受け取ることができるため、税金を節約しながらお金を貯められるメリットがあります。

次に紹介する個人型確定拠出年金(iDeCo)も同じような効果がある制度です。

3.個人型確定拠出年金(iDeCo)に入る

個人型確定拠出年金(iDeCo)は任意で申し込める年金のひとつです。前述の小規模企業共済と同じように、毎月一定額を積み立てておいて将来年金として受け取ることができます。掛け金が所得控除されるところも小規模企業共済と同じです。

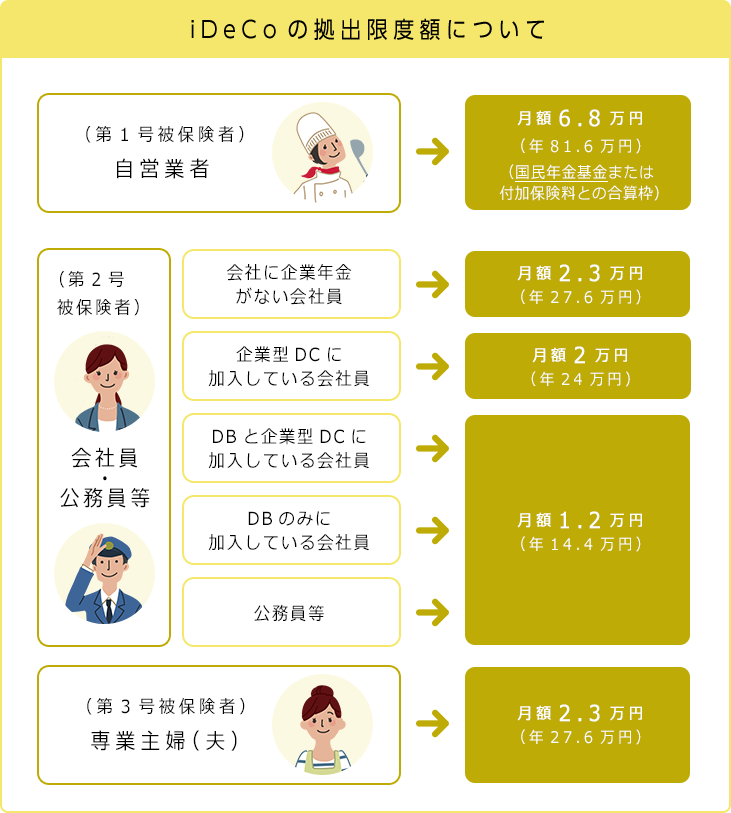

掛け金の最大額は、年金の非保険者種別によって異なりますが、第1号被保険者(フリーランスの自営業など)の場合は最大68,000円です。12ヶ月かけると68,000×12=816,000円の所得控除になります。

小規模企業共済と似ているところが多い制度ですが、自営業者だけでなくサラリーマンや専業主婦も加入することができます。

そして大きく違う所は、積み立てた資金の運用を自分で決める点です。

iDeCo加入の際には口座を作る金融機関を自分で選び、その金融機関が取り扱っている商品で運用をすることになります。元本割れのリスクがある商品で運用する場合は、そのリスクの負担は自己責任ということになります。

運用が必要という点や、口座の開設手続きが必要な点などから利用のハードルが若干高く感じますが、節税しながらお金を貯めるメリットは大きいので、利用する価値は大きいです。

私も運用については素人なので勉強中です。色々調べた中では山崎元さんの考え方が私に近いので、よく著書を読んでます。最近出たマンガ形式の本が読みやすくておススメ。

4.国民年金の追納をする

これは誰でも利用できるやり方ではないのですが、私のケースで説明します。

フリーランスになると基本的には会社で加入していた厚生年金を脱退し、個人で国民年金に加入することになります。ただ、会社を辞めた直後はしばらく収入が無かったので、年金保険料を払う余裕がありませんでした。

そういう場合には、自治体の窓口で保険料免除・納付猶予制度の申請をすることで年金の支払いを一時的に猶予してもらうことができます。幸いにも私も納付を猶予してもらうことができたので、収入が得られるようになってから過去の猶予期間分の年金を追納しました。

国民年金などの支払いは社会保険料控除の対象になり、支払った年の所得から控除されますが、私のように過去の年金を追納した場合には、その追納した金額も控除の対象となります。

そんなわけで、過去に支払ってない年金がある人はそれを支払う事でも税金が安くなります。自分の年金に未納の期間があるかは、ねんきんネットというポータルサイトに登録すると自分の年金記録が見れますので、そこで確認することができます。

追納の申請手続き書類の取り寄せもここからできるので、一度自分の年金記録を確認しておくと良いかもしれません。

5.経営セーフティ共済に入る

これまでの1~4までは、個人の所得を少なくする所得控除の節税でしたが、経営セーフティ共済はちょっと性格が異なります。何が違うのかというと、お金を戻せるタイミングが比較的早いことと、掛けられる金額の大きさに特徴があります。

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。

無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れでき、掛金は損金または必要経費に算入できる税制優遇も受けられます。

経営セーフティ共済は一種の保険のような制度で、取引先倒産などの緊急事態に資金を借りることができる制度です。上記の説明の一番最後の文章にあるとおり、掛け金は経費扱いとなるので利益が少なくなり、税金も少なくなります。

経費を支払うだけでは普通にお金を使う節税と同じですが、経営セーフティ共済は解約することで掛け金をお金に戻すことができます。このお金に戻せるタイミングが比較的早いのが一つ目の特徴です。

共済契約を解約された場合は、解約手当金を受け取れます。自己都合の解約であっても、掛金を12か月以上納めていれば掛金総額の8割以上が戻り、40か月以上納めていれば、掛金全額が戻ります(12か月未満は掛け捨てとなります)。

小規模共済や確定拠出年金、国民年金などは自分が一定の年齢になるまで受け取ることができませんでしたが、経営セーフティー共済は40ヶ月納めていれば全額が戻ってきます。

- 事業で利益が出た → 掛金を支払って税金を少なくする

- 事業で損失が出た → 解約して資金を戻す

こんな使い方をすることができるわけです。

なお、解約して戻ってきた資金は利益扱いになりますのでこの時税金がかかります(正確には節税ではなく、税金の先送り)。戻すタイミングが重要になりますが、事業が赤字を出してしまった時などに戻せば、損失の補てんになります。

Q 解約手当金は税法上どのように取り扱われますか。

A 解約手当金は税法上、法人の場合は益金の額、個人の場合は事業所得の収入金額となります。

もう一つの特徴は掛け金の大きさです。

掛金月額は5,000円~20万円まで自由に選べ、増額・減額できます。また確定申告の際、掛金を損金(法人の場合)、または必要経費(個人事業主の場合)に算入できるので、節税効果があります。

月額最大の20万円の場合、12ヶ月分だと20万円×12=240万円が経費になります。文字通り金額の桁が違いますね。

お金を消費する節税よりもお金を貯める節税

以上がこれまで私が行ったことのあるお金を貯める節税の方法です。利益が出るとついつい経費を使って税金を少なくしようと考えがちですが、来年の収入がどうなるかわからないフリーランスほど、なるべくお金を貯めるやり方を取った方が良いのではないでしょうか。

※ご注意※ 本記事は私個人の経験に基づいた内容であり、個々人の税務申告での取り扱いを保証するものではありません。本記事を参考に税務申告される際は、税務署や税理士などの専門家にご相談のうえ、自己の責任にて行ってください。